MENA 지역은 세계 최대 원유 및 천연가스 매장지역으로 세계 원유 공급의 절반이상을 차지하고 있으며 한국 해외 건설시장의 주요 지역 중 하나이다. 그러나 2020년 3월 이후 MENA 지역에도 코로나19가 유입되고 확산됨에 따라 경제침체가 본격화되고 있다. 특히 국제유가의 폭락으로 석유경제에 의존하고 있는 사우디, 이란, UAE, 알제리, 카타르, 쿠웨이트 등이 큰 타격을 받고 있다. 이 지역의 경제침체는 한국 기업들에게 위기이자 기회로 작용할 전망이다. 한국 건설업체들의 경우 MENA 지역의 건설 인프라 발주 취소 혹은 지연으로 건설수주가 줄어들고 있는 반면, 의료 및 스타트업체들의 경우 MENA 진출의 호기로 작용할 전망으로 코로나19 이후 시대를 대비해야 할 것이다.

서상현(포스코경영연구원)

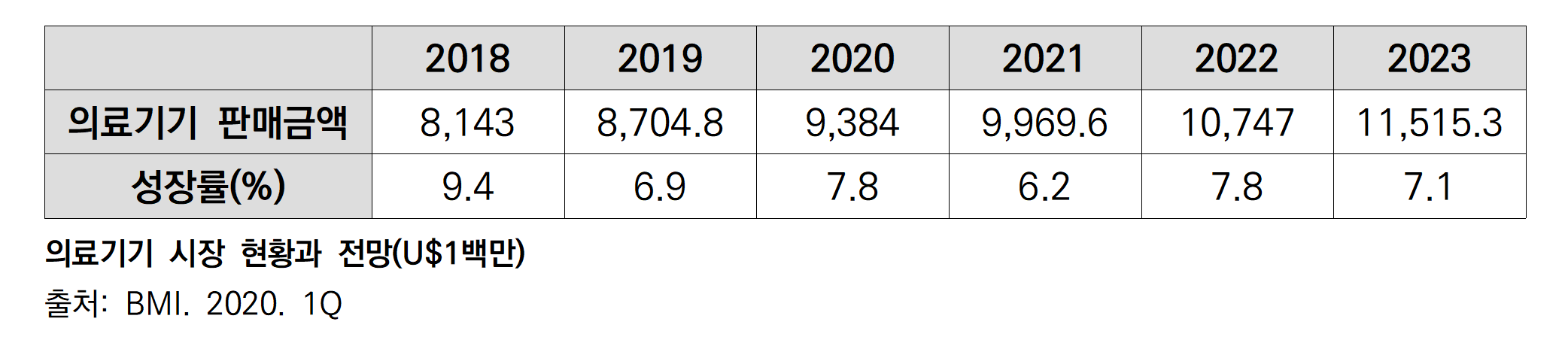

MENA 지역에서 코로나19 확진자 수가 11월 15일 기준 310만 명을 넘어서며 지속적으로 증가하고 있다. 국가별로는 이란이 75만명을 넘어서며 여전히 MENA 지역에서 코로나19 확진자 수 1위를 기록하고 있으며 다음으로 이라크가 52만명으로 뒤를 잇고 있으며 사우디아라비아가 35만명을 기록하고 있다. 북아프리카 지역에서는 모로코가 29만명으로 가장 많고 이집트가 11만명을 넘어서고 있다.

이처럼 MENA 지역에서 코로나19의 급격한 확산으로 이 지역의 경제지표가 급격히 악화되고 있으며 또한 자동차와 같은 제조업, MENA 지역에서 가장 중요한 산업인 건설업 그리고 주요 외화 획득산업인 관광산업 등이 큰 타격을 받고 있다. 특히 코로나19 확산에 따른 글로벌 산업 침체로 석유 수요가 줄어들면서 국제유가가 폭락하였고 이로 인해 MENA 지역의 주요 산유국인 사우디아라비아(이하 사우디), 이란, UAE, 카타르, 쿠웨이트, 알제리 등이 경제에 큰 타격을 받고 있다. 국제유가는 당분간 크게 회복되지 않을 것으로 전망됨에 따라 MENA 주요 국가들은 새로운 경제성장 동력을 찾아야 할 것이다.

이처럼 MENA 지역에서 코로나19의 급격한 확산으로 이 지역의 경제지표가 급격히 악화되고 있으며 또한 자동차와 같은 제조업, MENA 지역에서 가장 중요한 산업인 건설업 그리고 주요 외화 획득산업인 관광산업 등이 큰 타격을 받고 있다. 특히 코로나19 확산에 따른 글로벌 산업 침체로 석유 수요가 줄어들면서 국제유가가 폭락하였고 이로 인해 MENA 지역의 주요 산유국인 사우디아라비아(이하 사우디), 이란, UAE, 카타르, 쿠웨이트, 알제리 등이 경제에 큰 타격을 받고 있다. 국제유가는 당분간 크게 회복되지 않을 것으로 전망됨에 따라 MENA 주요 국가들은 새로운 경제성장 동력을 찾아야 할 것이다.

석유 의존 경제 이외에도 MENA 의 일부 국가들은 자동차, 철강, 석유화학 등 제조업을 통한 산업 및 경제발전을 추구하고 있는 국가들이 있으며 최근에는 사우디 등 주요 산유국들도 탈석유 산업을 부르짖으며 제조업 육성에 나서고 있다. MENA 지역의 주요 제조업 강국은 이란과 모로코 등을 들 수 있는데 특히 자동차 생산은 이란과 모로코에서 주로 이루어지며 2019년 기준 자동차 생산은 이란 76만대 그리고 모로코 41만대 등이 대부분을 차지하였다.

그러나 자동차 주요 국가들도 코로나19 확산에 따른 일시적 봉쇄정책과 주요 수요처인 유럽의 자동차 수요감소 등으로 자동차 생산이 감소할 전망이다. MENA 지역 최대 자동차 생산국인 이란은 미국의 경제제재와 코로나19에도 불구하고 올해 자동차 생산은 큰 변화가 없을 것으로 예상하는데 이는 자국내 소비가 증가하고 있기 때문이다. 그러나 북아프리카의 대표적인 자동차 생산국인 모로코는 코로나19 영향으로 3월 중순부터 자동차 공장 가동을 중단하는 등 자동차 생산이 크게 감소할 전망이다.

석유산업과 함께 중요한 산업 중 하나인 건설업은 코로나19와 유가 하락으로 전년대비 큰 폭 감소가 예상되며 사우디와 UAE, 카타르 등에서 대규모 프로젝트의 입찰이 연기되거나 중단되고 있다. 이밖에 북아프리카의 이집트와 알제리에서도 코로나19로 인해 주요 프로젝트들이 중단되고 있는데 이집트 신행정 수도 건설이 코로나19로 인해 지연되고 있고 알제리도 올 건설 프로젝트 예산을 50% 삭감하였다.

이밖에 사우디와 UAE, 이집트, 모로코 등은 코로나19로 인해 관광산업이 크게 위축되고 있고 이로 인해 국가재정 수입에도 큰 타격을 받고 있다. UAE는 매년 1,700만 명이 넘는 방문객을 끌어들이고 있으며 2020년 10월에 개최될 예정이었던 두바이 엑스포 2020으로 2,500만명의 관광객을 유치할 것이라고 밝혔지만 엑스포가 1년 연기되는 등 관광산업이 큰 타격을 받고 있다. 사우디 또한 라마단 등 종교 목적의 순례객들로 매년 2천만 명의 관광객들이 방문하였지만 올해는 코로나19로 메카 등의 성지 순례를 일시적으로 중단하고 있어 관광 수입에 큰 타격을 받을 전망이다. 이밖에 이집트는 재정적자의 상당 부분을 충당하던 관광산업이 위축되면서 경상수지 적자가 크게 증가하고 있고 모로코 또한 관광수입 감소로 재정 상황이 악화되고 있다.

MENA 경제 현황과 전망

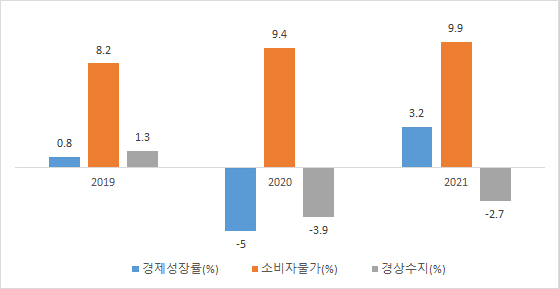

MENA의 2020년 경제는 코로나19와 유가 급락으로 큰 충격을 받고 있다. 특히 국제유가의 하락은 MENA 지역의 많은 산유국들 경제에 부정적 영향을 미치고 있다. 2020년 MENA 전체 경제 성장률은 –5.0% 성장이 전망되며 2021년에는 3.2%로 반등할 전망이다.[1]

출처: IMF, 2020.10월

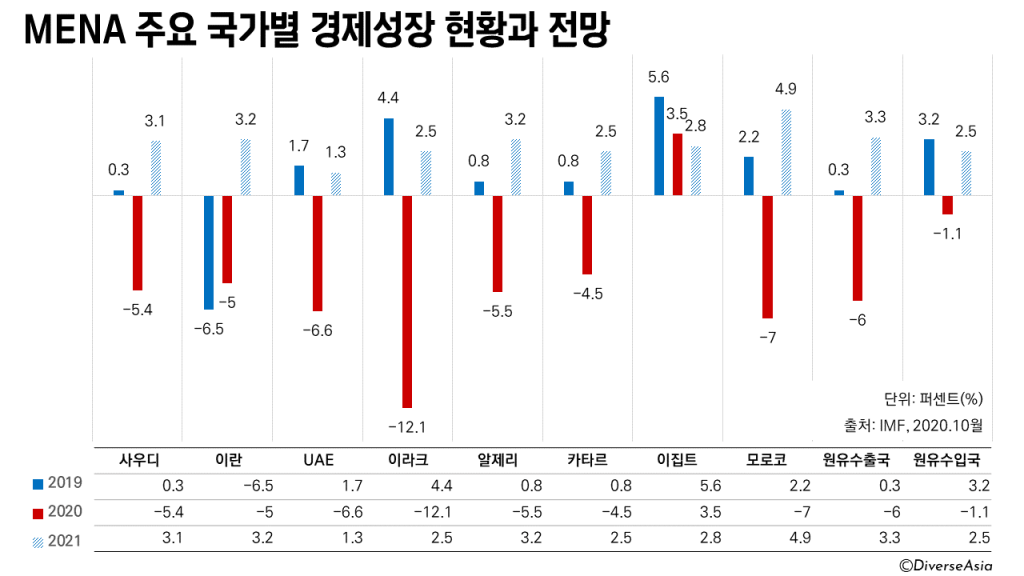

주요 국가별 성장률에서는 원유수출국들이 상대적으로 타격이 클 것으로 전망되는 가운데 MENA 최대 경제 규모를 지닌 사우디의 경우 원유 수출 감소 및 건설 인프라 부진 그리고 관광 수입 급감 등으로 2020년 –5.4% 성장이 전망되고 있다. 또한, 이란은 미국의 지속적인 경제제재와 유가 하락 그리고 자동차와 철강 등 제조업 부진 등으로 –5.0% 성장이 전망되고 있다. UAE 역시 관광산업 침체 및 유가 하락 등으로 –6.6%의 성장이 전망되며 북아프리카의 대표적 산유국인 알제리는 –5.5% 성장을, 모로코는 관광 및 자동차 산업의 침체로 –7.0% 성장이 전망되고 있다. 이라크의 경우 코로나19 만연에 따른 봉쇄 및 유가 하락 그리고 테러 등의 빈발에 따른 외국인투자 감소 등으로 2020년 경제성장 전망치는 –12.1%의 최악을 기록할 전망이다.

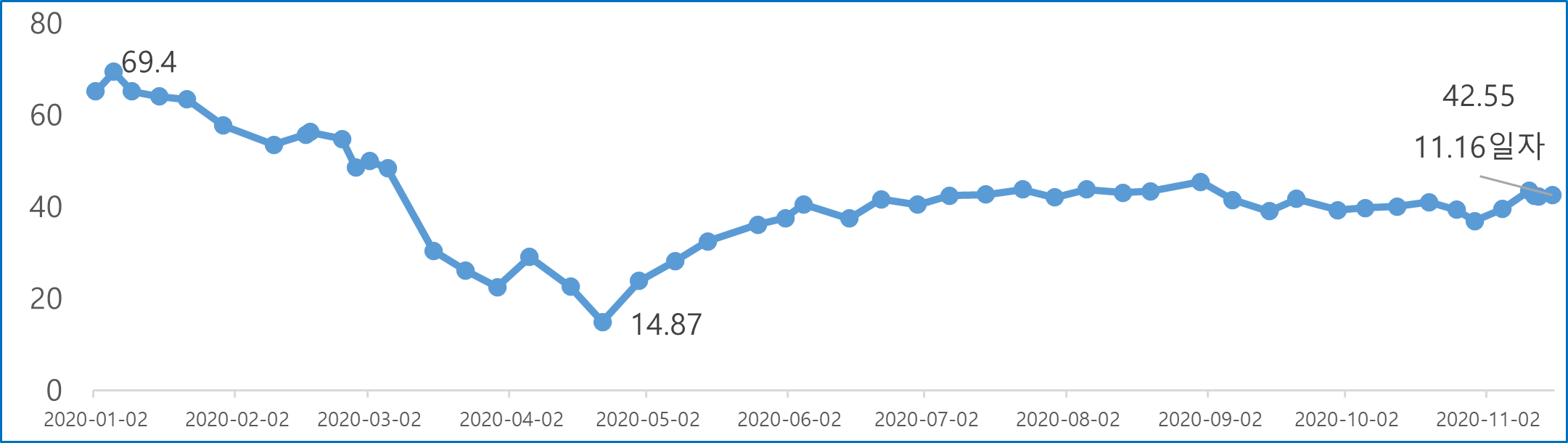

특히 3월 10일 OPEC+의 원유감산 합의 실패로 시작된 사우디와 러시아의 유가 전쟁은 코로나로 인한 수요 급감과 맞물려 최악의 저유가 시대로 돌아갔으며 당분간 저유가 기조는 지속될 전망이다. 이로 인해 올초 배럴당 60달러 선이던 국제유가는 올 5월에는 두바이유 현물가격이 20달러 선까지 크게 하락하였고 11월 현재에는 42달러를 유지하고 있다.

특히 3월 10일 OPEC+의 원유감산 합의 실패로 시작된 사우디와 러시아의 유가 전쟁은 코로나로 인한 수요 급감과 맞물려 최악의 저유가 시대로 돌아갔으며 당분간 저유가 기조는 지속될 전망이다. 이로 인해 올초 배럴당 60달러 선이던 국제유가는 올 5월에는 두바이유 현물가격이 20달러 선까지 크게 하락하였고 11월 현재에는 42달러를 유지하고 있다.

출처: Bloomberg, 2020.11.17일

유가 하락은 주요 산유국들의 재정 상황에도 악영향을 미처 발전, 도로, 철도 등 기본 인프라 프로젝트 발주에 부정적 영향을 미치는 등 건설산업도 타격을 받고 있다. 특히 코로나19로 인한 봉쇄정책은 건설현장의 접근을 막는 등 현재 진행되고 있는 프로젝트 및 향후 발주될 프로젝트들이 연기되고 있다.

MENA 주요국가들은 코로나19로 인한 경제침체에 대응하기 위해 경기부양책을 발표하는 등 다양한 정책들을 펼치고 있다. 사우디 정부는 코로나19 대응을 위해 ’National Command and Control Center’를 신설하고 코로나 관련 총괄 지휘를 담당하고 있다. 사우디 정부는 경제회복을 위해 초기 320억 달러 규모의 예산을 책정한 후 100억 달러 규모의 예산을 추가하여 총 420억 달러를 경제 부양을 위해 사용하고 있다. UAE도 코로나19 사태 해결을 위해 1,260억 디르함 규모의 경기부양책을 실시한다고 발표하였고 중소기업들을 위한 각종 세금 감면 정책도 시행 중이다. 또한 카타르는 경기 부양을 위해 750억 리얄을 책정하였고, 급격한 주가 하락 방지를 위해 100억 리얄이 투입되었다. 이밖에 오만도 경기 부양을 위해 200억 달러의 예산이 편성하였다. 북아프리카의 이집트는 서민 부담 완화를 위해 가스 및 전기비 할인을 실시하였으며, 산업 및 관광 관련 보유세에 대한 납부기간 연장을 실시하는 등 대응책을 펼치고 있다.[2]

MENA 주요 산업 및 한국과의 협력 방안

MENA 지역은 한국 원유 및 천연가스 도입의 70% 이상을 차지하는 주요 에너지자원 공급처이자 한국 건설 최대 시장 중 하나이다. 그러나 최근 코로나19 확산과 저유가로 건설시장을 중심으로 경기침체가 이어지고 있으며 당분간 국내 건설사뿐만 아니라 자동차, 가전 등의 주요 수출 상품들에도 영향이 불가피할 전망이다.

따라서 한국정부 및 국내기업들은 향후 포스트 코로나19에 대비하여 선제적 산업협력 분야를 선정하여 MENA 지역 진출을 대비할 필요가 있다.

건설산업

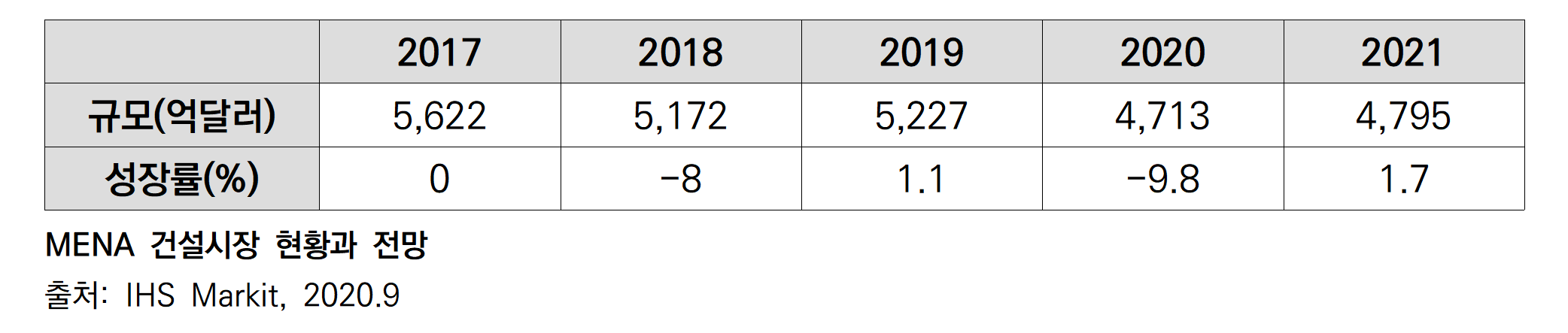

MENA 건설시장은 한국 해외 건설 최대시장으로 2020년 상반기에 한국 전체 해외건설 수주의 약 50%를 차지하고 있다. 그러나 3월 코로나19가 확산되고 글로벌 경제 위축에 따른 저유가가 지속되면서 MENA 건설시장도 위축되고 있다.

MENA의 2020년 건설시장은 지난해 대비 –9.8% 성장한 4,713억 달러로 전망되는 가운데 대규모 플랜트 사업 등은 지연되거나 취소되고 있다. 이는 주요 발주처인 정부가 코로나19와 저유가로 인한 재정 악화로 긴급한 인프라 건설을 제외하고는 건설 일정을 늦추고 있기 때문이다. 그러나 2021년 건설시장은 올해보다 소폭 증가한 4,795억 달러로 전망되고 있다.

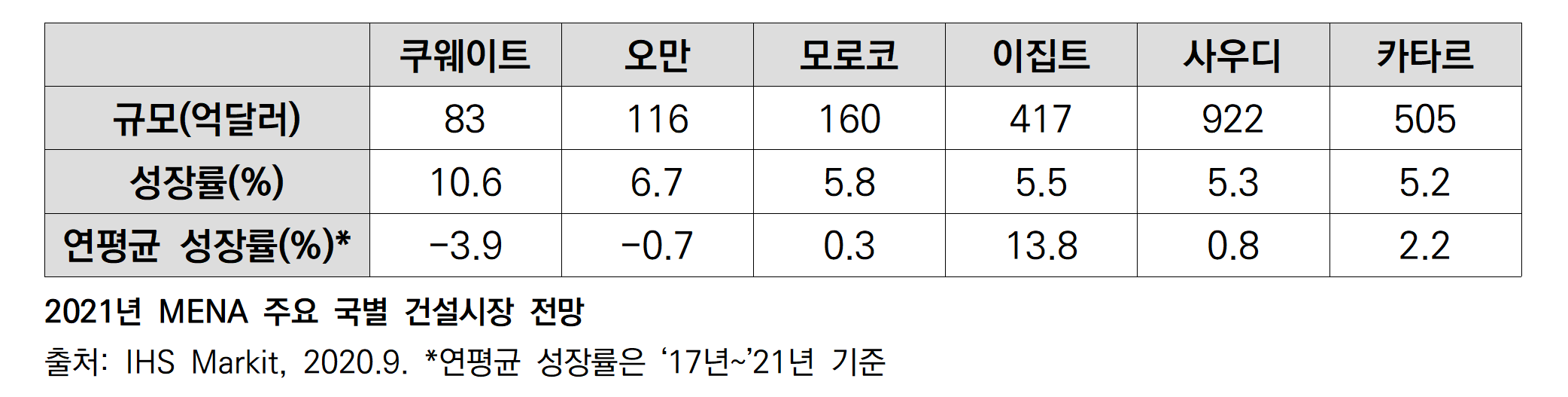

국가별로는 건설시장 규모가 가장 큰 사우디의 경우 2021년에는 올해보다 5.3% 성장한 약 922억 달러, 카타르의 경우도 내년에는 5.2% 성장한 505억 달러 규모의 시장이 될 전망이다. 북아프리카의 경우 이집트가 내년에 5.5% 성장한 417억 달러, 모로코는 5.8% 성장한 160억 달러 규모가 될 전망이다.

국가별로는 건설시장 규모가 가장 큰 사우디의 경우 2021년에는 올해보다 5.3% 성장한 약 922억 달러, 카타르의 경우도 내년에는 5.2% 성장한 505억 달러 규모의 시장이 될 전망이다. 북아프리카의 경우 이집트가 내년에 5.5% 성장한 417억 달러, 모로코는 5.8% 성장한 160억 달러 규모가 될 전망이다.

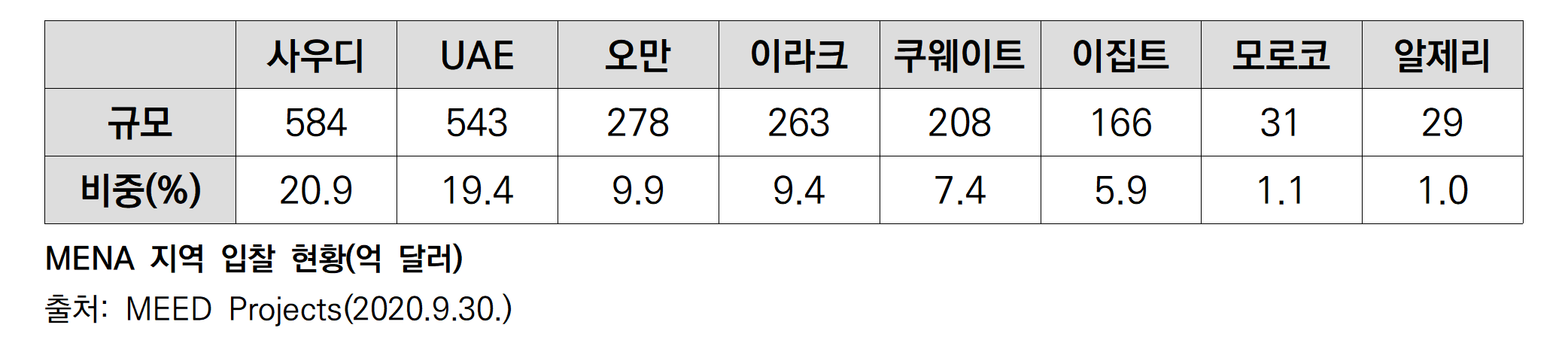

MENA 지역 내 건설시장 규모가 가장 큰 사우디는 1.4조달러 규모의 프로젝트가 진행 중이거나 계획되어 있으며, 시공 중인 3,300억달러 규모를 제외하면 1.1조달러 규모의 프로젝트가 아직 계약자 선정이 이뤄지지 않았다. 한편 9월말 기준, 사우디에서는 584억달러 규모가 입찰 진행 중이며 부문별로는 발전이 40% 이상인 232억달러 규모이며, 신재생 에너지가 큰 비중을 차지하는 것으로 나타났다. MENA 지역 전체를 부문별로 보면, 석유 및 가스가 35.8%를 차지해 1,002억달러 규모의 입찰이 진행 중이며 다음으로는 공항, 철도, 항만 등 교통 분야가 19.3%인 541억달러로 두 번째 큰 비중을 차지했고 발전은 15.9%로 444억달러 규모가 입찰 중이다.

MENA 지역 내 건설시장 규모가 가장 큰 사우디는 1.4조달러 규모의 프로젝트가 진행 중이거나 계획되어 있으며, 시공 중인 3,300억달러 규모를 제외하면 1.1조달러 규모의 프로젝트가 아직 계약자 선정이 이뤄지지 않았다. 한편 9월말 기준, 사우디에서는 584억달러 규모가 입찰 진행 중이며 부문별로는 발전이 40% 이상인 232억달러 규모이며, 신재생 에너지가 큰 비중을 차지하는 것으로 나타났다. MENA 지역 전체를 부문별로 보면, 석유 및 가스가 35.8%를 차지해 1,002억달러 규모의 입찰이 진행 중이며 다음으로는 공항, 철도, 항만 등 교통 분야가 19.3%인 541억달러로 두 번째 큰 비중을 차지했고 발전은 15.9%로 444억달러 규모가 입찰 중이다.

위에서 언급했듯이 MENA 지역은 국내 건설사의 최대 시장 중 하나로 기존에는 화공 및 발전 등 플랜트에 집중하였다. 이는 한국이 적정한 기술과 선진국 대비 저렴한 원가 경쟁에서 우위에 있었기 때문이다. 그러나 최근 중동시장은 발주처에서 최저가 입찰 위주의 경쟁으로 인해 가격경쟁에서 터키 및 유럽계에 밀려나고 있으며 또한 빠듯한 공정으로 많은 프로젝트들이 적자를 기록하는 등 여건이 악화되고 있다. 따라서 국내기업들의 경우 기존 강점이 있는 플랜트 건설 이외 현지 수요가 많은 주택 등 건축 분야 진출을 위해 현지 기업과 협력하는 방안 모색이 필요하다. 특히 건축시장은 플랜트 시장보다 규모가 크지만 현지 기업들이 대부분의 사업을 수주하고 있어 이들과의 협력을 통한 진출이 반드시 필요하다. 최근 MENA 지역은 사우디의 5천억달러 규모의 ‘네옴 시티’와 이집트의 신행정 수도 등 신도시 건설 수요가 많아 이들 분야에 대한 진출도 고려해 볼 필요가 있다.

위에서 언급했듯이 MENA 지역은 국내 건설사의 최대 시장 중 하나로 기존에는 화공 및 발전 등 플랜트에 집중하였다. 이는 한국이 적정한 기술과 선진국 대비 저렴한 원가 경쟁에서 우위에 있었기 때문이다. 그러나 최근 중동시장은 발주처에서 최저가 입찰 위주의 경쟁으로 인해 가격경쟁에서 터키 및 유럽계에 밀려나고 있으며 또한 빠듯한 공정으로 많은 프로젝트들이 적자를 기록하는 등 여건이 악화되고 있다. 따라서 국내기업들의 경우 기존 강점이 있는 플랜트 건설 이외 현지 수요가 많은 주택 등 건축 분야 진출을 위해 현지 기업과 협력하는 방안 모색이 필요하다. 특히 건축시장은 플랜트 시장보다 규모가 크지만 현지 기업들이 대부분의 사업을 수주하고 있어 이들과의 협력을 통한 진출이 반드시 필요하다. 최근 MENA 지역은 사우디의 5천억달러 규모의 ‘네옴 시티’와 이집트의 신행정 수도 등 신도시 건설 수요가 많아 이들 분야에 대한 진출도 고려해 볼 필요가 있다.

출처: Wikimedia Commons, 저자: Youssef Abdelwahab

신재생 에너지

MENA 지역은 최근 탈석유에너지 산업과 함께 신재생에너지에 대한 투자를 확대하고 있다. 최근 사우디, UAE, 카타르, 오만, 이집트, 모로코 등 MENA 국가들은 신재생에너지의 전력생산 비중 확대를 위해 박차를 가하고 있다. MEED 자료에 따르면 MENA 지역에서 계획 또는 추진 중인 신재생에너지 프로젝트 규모는 1천억 달러에 육박하는 것으로 조사되었다.

이 지역은 풍부한 일조량과 넓은 용지 면적을 갖춰 태양광발전에 최적화된 지역이며 북아프리카의 경우 지중해에서 불어오는 강력한 바람으로 풍력발전 건설에도 유리한 입지를 가지고 있다. 특히 최근 중동에서 발주한 태양광발전소의 발전 단가는 지난해 전 세계 평균 태양광발전 단가의 5분의 1밖에 되지 않으며 이는 화석연료는 물론 원자력발전 단가보다 낮은 수준이다.

이 지역의 신재생에너지 개발은 역내 최대 산유국인 사우디와 UAE가 주도하고 있다. 사우디는 2019년 1월 ‘비전 2030(’16년 선포)’을 구체화하기 위한 전략으로 NIDLP(National Industrial Development and Logistics Program)를 발표했는데, 중점분야 중 하나로 태양광∙풍력을 활용한 발전원 다각화를 제시하고 있다. 2019년 사우디 재생에너지개발처는 기존 2023년 9.5GW 확보목표를 27.3GW까지 확대했으며, 2030년까지 57.8GW 재생에너지 확보를 목표로 하고 있다.[3]

UAE는 ‘19년 3월 무함마드 태양에너지프로젝트에 대한 42억달러 금융조달을 마쳤는데, 이는 태양광 에너지 역사상 가장 큰 금액에 해당하는 수치이다. 두바이 수전력청 주도로 사우디와 중국(Silk Road Fund), 유럽이 참여하여 중동과 국제 금융이 결합한 태양에너지 프로젝트라는데 의미가 있다. UAE 정부는 2050년까지 총 1633억달러를 투자하여 전체 발전에서 신재생에너지 비중을 50% 이상으로 높일 예정이다. 중동지역 가운데 모로코의 신재생에너지 전력생산 비중 목표치는 2030년까지 52%, UAE와 이집트는 44%, 레바논·오만·사우디·시리아는 30% 등이다.

출처: 두바이 정부 Media Office(https://mediaoffice.ae/)

이처럼 MENA 지역에서 신재생에너지 발전 확대를 추진하는 가운데 유럽과 일본 그리고 중국기업들은 앞다퉈 이 지역 진출을 서두르고 있다. 중국기업들은 자국산의 Solar PV의 가격 경쟁력을 바탕으로 두바이 5,000MW 태양광 발전소 3단계 프로젝트에 참가하는 등 다양한 태양광 프로젝트에 입찰 진행 중이다. 일본은 마루베니 등 종합사상들이 자국의 저렴한 정책자금을 바탕으로 중동지역에서 활발하게 IPP 프로젝트에 참여 중이다. 한국기업들의 경우 이 지역에서 신재생 사업 관련 참여를 활발히 전개하고 있지만, 중국, 일본 및 현지 기업들과의 경쟁에서 밀리고 있는 추세로 이는 자금조달이나 단가 등에서 중국 및 일본 기업들과 경쟁에서 뒤지기 때문이다. 따라서 신재생에너지 사업이 풍부한 MENA 진출을 위해서는 정부의 지원이 필요하다. 최근 한국에너지공단이 국내기업의 중동지역 신재생에너지 시장 진출 지원을 위해 산업통상자원부와 함께 UAE에서 개최되는 ‘세계미래에너지정상회의(WFES)‘의 한국전시관에 중소·중견기업를 지원하고 있는 것은 좋은 사례이다. 한편 발전사업 진출을 위해서 국내기업들은 선진 디벨로퍼(developer)들과의 협력을 통해 글로벌 신재생에너지 시장에서의 경쟁력과 입지를 공고히 할 필요가 있다. 이밖에 경쟁력 있는 현지 기업에 대한 지분투자 등을 통해 현지 네트워크 구축 및 법제도·시장을 파악하는 등 특정 국가에 집중 공략하는 방법도 효과적이다.

의료 시장

MENA 지역은 인구 증가와 기대수명연장 등에 따라 의료 서비스 수요 증가 및 관련 시장도 성장하고 있다. 특히 이 지역은 더운 환경으로 인한 정적인 생활방식, 기름진 식습관, 높은 흡연률 등으로 비만, 당뇨병, 심장질환, 골다공증, 호흡기 질환 등의 발병률이 높은 편이다. 이에 따라 각국 정부는 의료서비스 관련 정책 및 인프라 사업 지원을 확대하는 추세로 의료기기 및 의약품 시장의 성장이 전망되고 있다. 특히 최근 코로나19 발생 및 확산은 진단 관련 시약과 장비 등 의료 시장이 크게 증가하고 있다.

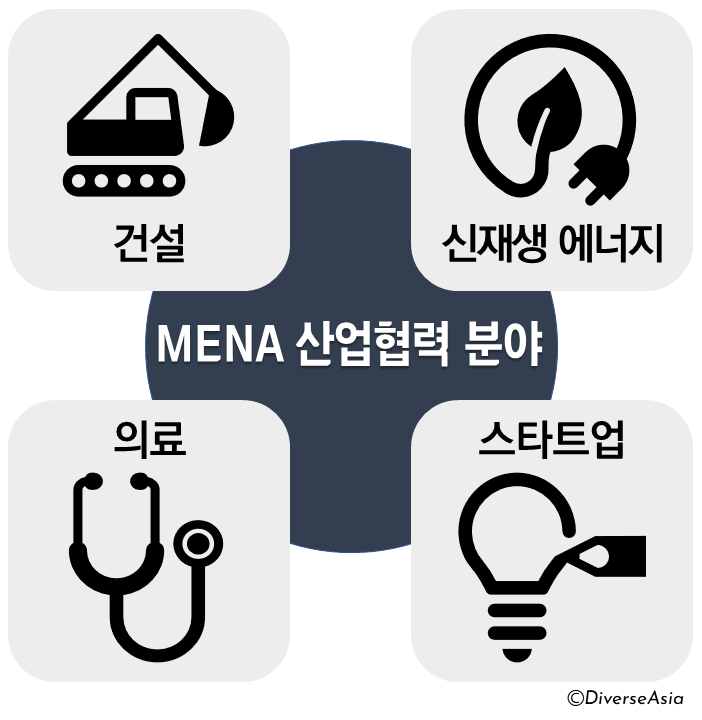

이 지역의 의료기기 시장은 2018년에서 2023년까지 연평균 8.2%의 성장을 보일 것으로 전망되는데 이는 2013년-2018년 연평균 7.5%에 비해 높은 성장세이다.

특히 사우디, UAE 등 GCC 국가들은 산업 다각화에 의료 및 보건 분야를 중점사업으로 선정하는 등 이 분야에 대한 투자를 확대하고 있다. 대표적으로 두바이는 주변국에 비해 자원이 부족하여 자유 구역에 병원 등 의료 관련 시설에 대한 외국 기업의 유치 등을 통해 경제 활성화를 도모하고 있다. 이러한 노력의 일환으로 설치된 의료 특구에 외부로부터의 이민 증가뿐만 아니라, 해외로 나가던 의료 관광에 대응할 수 있는 병원이나 관계 기관의 대규모 증설 계획이 진행 중이며 현지 병원의 의료 서비스 질적 제고에 힘을 쏟고 최신 장비의 수요도 높아지고 있다. 최근 UAE 정부는 이러한 수입 의약품에 대한 높은 의존도를 낮추고 국내 의약품 생산 증진 정책을 펼치고 있고 이는 자국의 제약산업을 육성하여 UAE를 인근 지역 내 제약 허브로 만들겠다는 정부의 의지를 보여주고 있다.

출처: KFSH&RC 홈페이지

최근 한국이 성공적으로 대응하여 주목을 받고 있는 코로나19 진단 검사 장비부터 시약 등이 MENA 지역에서 우수성을 인정받고 있으며 관련 제품들의 이들 지역으로 수출도 이루어지고 있디. 국내제품은 가격면에서는 중국과 인도산에 비해 경쟁이 낮지만 품질면에서는 이들 보다 경쟁력이 높고 유럽과 미국의 브랜드보단 가격 경쟁력이 있기 때문에 수요가 있는 편이다. 그러나 의료기기의 경우 제품 신뢰도가 가장 중요하기에 유럽, 미국의 품질 및 안전성 인증을 취득하는 것이 진출하는 데 유리하다. 특히 의료시장이 큰 사우디, UAE 등은 의약품에 대한 독자적인 인증 제도가 없어 미국 식품의약국(FDA)이나, 유럽의약품 품질위원회(EDQM) 등 국제적인 인증 취득이 중요하며 국내기업들의 이 지역 진출을 위해서는 정부가 인증 취득 등을 위한 뒷받침이 필요하다.

스타트업(Startup)

최근 코로나19 확산과 경기침체에도 불구하고 비대면 사업 등 스타트업은 전 세계에서 활성화되고 있으며 MENA에도 ICT를 기반으로 한 스타트업이 활기를 띄고 있다.

MENA 스타트업 데이터 플랫폼인 MAGNiTT에 따르면, 2019년 MENA 기반 스타트업에 대한 투자 건수는 2018년 대비 31% 증가하였으며 투자 건수는 564건에 달하는 것으로 발표하였다. 투자 총 금액은 7억달러를 상회하였으며 이는 2018년에 비해 13% 증가한 수치이다. 또한 2020년 상반기에 MENA 스타트업 생태계에 6억6,500만 달러가 투자된 것으로 나타났는데 이는 2019년 전체 금액의 95%에 이르는 것이다.[4]

주요 투자 국가별로 보면, 이집트는 거래 건수가 가장 많고, UAE는 자금 조달의 대부분을 차지하고 있다. 이집트는 2019년 MENA 스타트업 거래 건수의 25%를 차지하였고 UAE는 UAE에 본사를 둔 신생 기업에 대한 투자자의 관심 증가 덕분에 총 자금의 60%를 차지하는 최대 수혜국이 되었다.

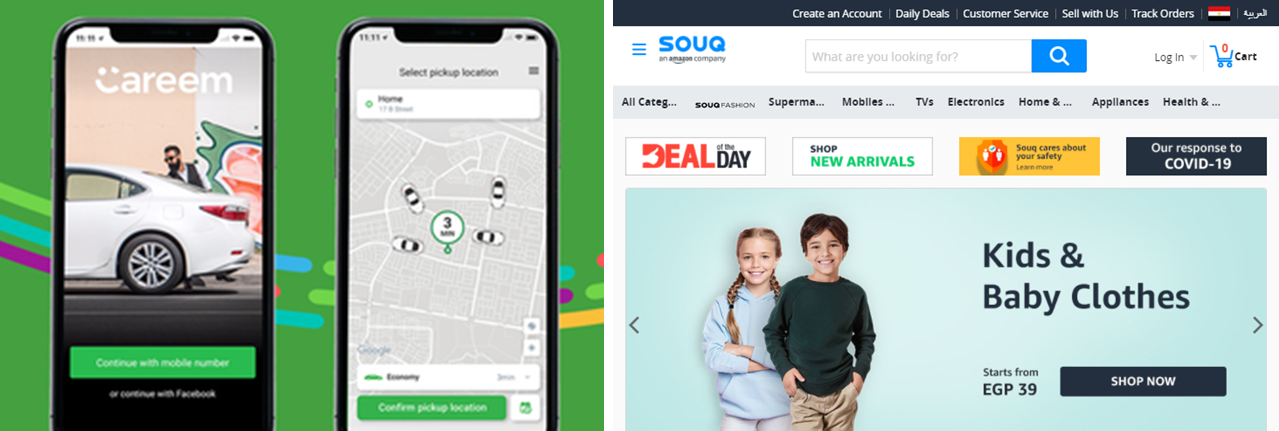

MENA 지역에서 스타트업체들의 성공적인 인수 사례들도 증가하고 있다. 최근 이 지역의 주요 스타트업체들이 미국 등 글로벌 업체들에 비싼 가격을 받고 인수되는 등 성공적인 기업들이 나오고 있다. 2019년 3월, 중동 최초의 유니콘 기업인 배차 어플리케이션 ‘카림’(Careem)이 우버에 31억 달러(35조원)에 인수되어 세계를 놀라게 하였다. Careem은 2012년 두바이에서 설립된 회사로 카타르, 파키스탄, 이집트, 터키 등 15개국, 100여개 도시에서 2000만명 이상 사용자를 확보하고 있다. 또한 MENA 최대 E 커머스 사이트인 ‘Souq’는 아마존이 2017년 5억 8000만 달러에 인수하였는데 Souq는 ‘중동의 아마존’으로 불릴 만큼, 중동 시장에서 강한 영향력을 가지고 있는 기업이다.

출처: Careem 공식 블로그, SOUQ 웹페이지

MENA 지역 스타트업체들의 잇단 성공으로 현지 정부도 지원을 강화하고 있다. Careem과 Souq의 약진은 이 지역 스타트업이 활성화하는 원동력이 되고 있으며 최근 스타트업 관련 컨퍼런스 및 이벤트가 늘고 있는 등 스타트업을 지원하는 조직과 활동이 증가하고 있어 기업하기 좋은 환경이 정비되고 있다. 레바논에서는 “스타트업 바레인” 사업이 진행되고 있는데 기업가, 투자자, 대학·연구 기관 등이 연계, 디지털 스타트업 배출을 목표로 기업 생태계를 구축하기 위한 노력이 진행 중이다. 두바이에서도 ‘Dubai Future Foundation’(DFF)가 스타트업 생태계를 조성하기 위한 다양한 프로젝트를 실시하고 있다.

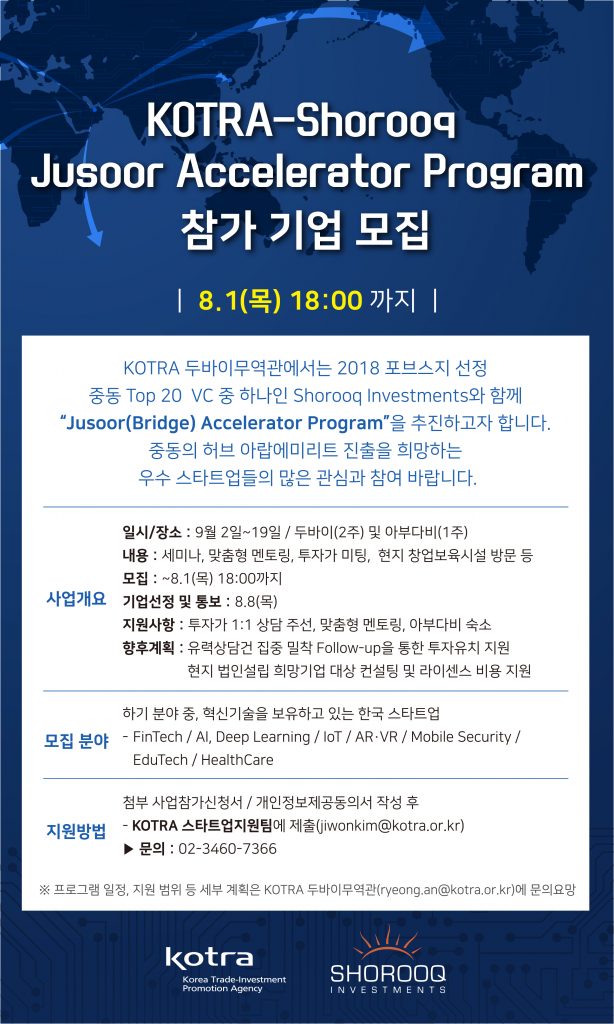

출처: KOTRA

해외 진출을 고려하고 있는 한국 스타트업체들의 경우 ICT 선진 기술을 바탕으로 중동 스타트업 진출 기회를 모색해야 한다. 이는 MENA 지역의 급격한 인구 증가, 특히 젊은층 인구가 60% 이상을 차지하는 인구구조 그리고 일자리 창출을 위해 정부의 적극적인 지원 등을 고려시 스타트업 진출의 최적의 시장이다.

이미 2019년 국내 유망 스타트업 4곳이 바레인 왕국의 협력을 바탕으로 바레인에 진출한 경험이 있는데, 이는 바레인의 우수한 스타트업 비즈니스 환경과 정부가 스타트업 생태계를 활용할 수 있도록 적극 지원하는 등 진출에 우호적이기 때문이었다.

최근 코트라 등 정부 기관들도 국내기업의 MENA 진출을 지원하기 위해 노력하고 있는데 코트라는 한국 스타트업의 이 지역 진출을 위해 UAE 두바이와 아부다비에서 ‘주수르 엑셀러레이터 프로그램(Jusoor Accelerator Program)’을 운영 중에 있다. 주요 지원 내용은 일대일 멘토링, 현지 스타트업 및 창업기관 방문, 데모데이(피칭), 투자가 상담 주선 등으로 구성되어 있다. 이러한 정부 기관의 적극적인 지원과 초기 진출시 국내 정책금융의 지원을 바탕으로 MENA 지역의 스타트업 진출을 모색할 필요가 있다.

나가기

MENA 지역은 2020년 코로나19 확산과 국제유가 급락 등의 영향으로 경제가 크게 위축되고 있다. 특히 경제 규모가 큰 사우디와 UAE, 이란 등이 국제유가 급락으로 경제가 크게 하락하고 있다. 이에 따라 국내 주요 해외건설 수주지역 중 하나인 MENA의 건설시장 위축이 당분간 불가피할 것으로 보이며 이 지역과의 무역 및 투자 역시 위축될 전망이다.

그러나 MENA 지역은 한국의 주요 해외 건설시장이기 때문에 코로나 이후 시대를 대비하여 인적 네트워크 유지 및 건설시장에 대한 정보 모니터링을 지속해야 한다. 또한 코로나19로 인해 최근 부상하고 있는 의료 보건 시장과 스타트업 등은 우리의 기술과 정부 지원을 통해 진출을 서두를 필요가 있다.

저자소개

서상현(unisa21@posri.re.kr)은

포스코경영연구원의 수석연구원으로 재직하고 있다. 한국외국어대학교에서 문학사, 정치학 석사 학위를, 남아프리카공화국 University of South Africa(UNISA)에서 정치학 박사 학위를 받았다. 외교부 정책자문위원(2012-2018)으로 활동하였으며 대외경제정책연구원 자문위원으로 활동하고 있다. 주요 연구 분야는 중동 및 아프리카 정치, 경제 등이며 최근 주요 발표문으로는 “이집트 진출 전략”(산업부, 2020) 등이 있으며 저서(공저)로는 『아프리카대륙자유무역지대(AfCFTA)의 출범과 한국의 협력방안』(KIEP, 2019) 등이 있다.

[1] IMF, 2020년 10월 전망

[2] OECD, 2020, “Tax and Fiscal Policy in Response to the Coronavirus Crisis: Strengthening Confidence and Resilience”, Updated 19 May 2020.

[3] Middle East Eye, 2020, “Renewable energy: What does it mean for oil-dominated Middle East?”

[4] MGZN, 2020(https://www.startupmgzn.com/english/news/2019-was-a-record-breaking-year-for-menas-startup-ecosystem-exits-and-investments-at-an-all-time-high/)

참고문헌

- 코트라, “중동지역 의료기기 시장동향 및 진출방안”, 2016.

- BMI, “Middle East And North Africa Medical Devices Report”, Q1 2020

- BMI, “Middle East And North Africa Infrastructure Report” Q1 2020

- BMI, “Middle East And North Africa Automobile Report – Q2 2020

- Global Insight, “Global Automobile Production Prospect”, 2020.3Q

- Global Insight, “Global Construction Outlook”, 2020.3Q

- IMF, “World Economic Outlook”, 2020.10.16.

- MEED, “MENA Construction outlook”, 2020. 10